Некоторые аспекты автоматизации налогового учета в программе «1С:ERP Управление предприятием 2.0» на машиностроительном предприятии

В данной статье мы рассмотрим некоторые моменты практического применение функционала по учету налога на прибыль в конфигурации «1С:ERP Управление предприятием 2.0» (далее по тексту – 1С:ERP) на примере реального внедрения на машиностроительном предприятии. Цель статьи – дать примерный алгоритм настройки программы 1С:ERP в данном случае.

Предприятие занимается производственной деятельностью с длительным производственным циклом (более одного месяца). Имеет в своем составе подразделения основного, вспомогательного производств, обслуживающие хозяйства.

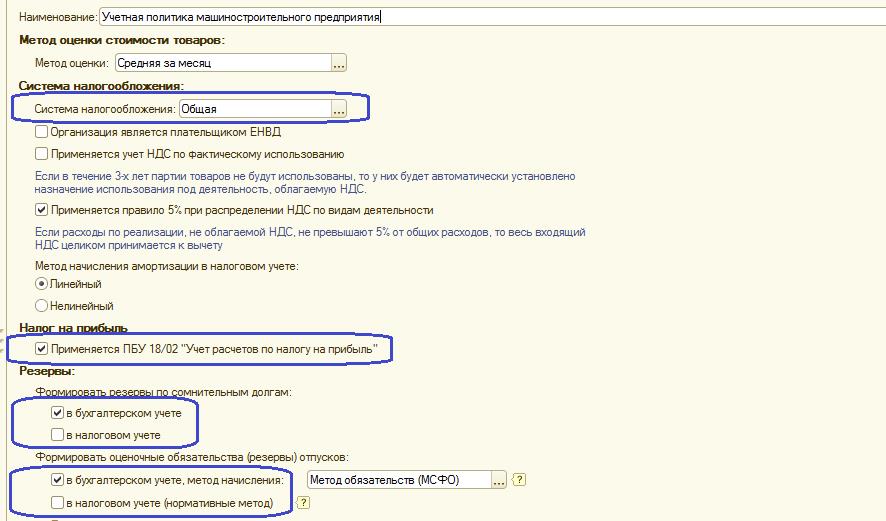

Применяет:

- общую систему налогообложения;

- ПБУ 18/02 «Учет расчетов по налогу на прибыль»;

- формирует резервы по сомнительным долгам (только в бухгалтерском учете);

- формирует оценочные обязательства (резервы) отпусков (только в бухгалтерском учете);

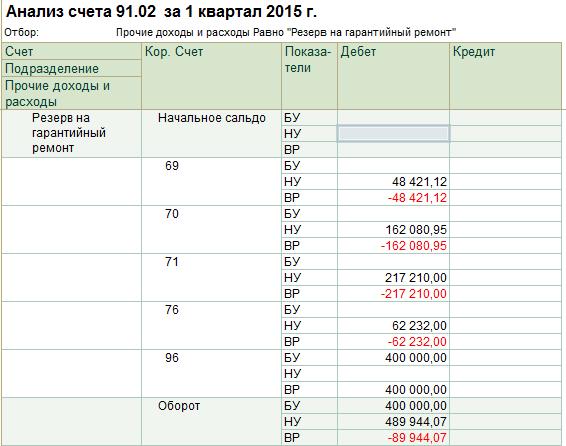

- формирует резервы на гарантийный ремонт (только в бухгалтерском учете);

Настраиваем учетную политику в соответствии с требуемыми параметрами.

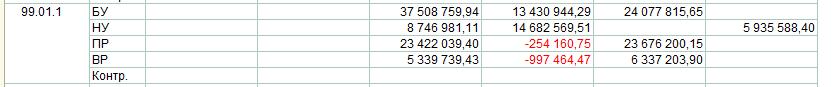

В системе 1С:ERP для бухгалтерского и налогового учета используется единый план счетов. Операции бухгалтерского и налогового учета отражаются одновременно и в бухгалтерском, и в налоговом учете в одном регистре учета, что позволяет эффективно контролировать правило БУ = НУ + ПР + ВР. (БУ – бухгалтерский учет, НУ – налоговый учет, ПР – постоянные разницы, ВР – временные разницы). Для этого во всех отчетах присутствует показатель «Контроль».

Для того, чтобы определить необходимость ведения для счета операций в налоговом учете, необходимо в плане счетов ему установить признак «НУ».

Если какой-то расход, отражаемый в бухгалтерском учете, не принимается к налоговому учету (либо принимается по методу, отличному от бухгалтерского учета), то по таким операциям для целей налогового учета фиксируются постоянные или временные разницы.

Принимается или не принимается расход по статье к налоговому учету, определяется признаком «Принимается к налоговому учету». При снятом признаке реквизит «Вид расходов по основной деятельности» (по неосновной для счета 91.02) автоматически устанавливается в значение «Не учитывается в целях налогообложения». При установленном признаке «Принимать к налоговому учету», реквизит «Вид расходов по основной деятельности» заполняется одним из предлагаемых значений. Это значение используется при проведении регламентных операций по налоговому учету и формировании налоговой декларации.

В том случае, если в статье расходов флаг «Принимается к налоговому учету» снят, тогда при отражении операций по такой статье (например, «Поступление услуг»), система сформирует постоянную разницу по налоговому учету.

В этом же справочнике определяется, прямые это расходы или косвенные. Прямые расходы включаются в стоимость выпущенной продукции, косвенные относятся на расходы текущего периода.

Формирование резервов по сомнительным долгам и оценочным обязательствам поддерживается в типовой конфигурации 1С:ERP в рамках законодательства РФ. Более подробно мы расскажем о них в других статьях.

В текущей версии программы не предусмотрено автоматическое начисление резервов на гарантийный ремонт, но так как многие предприятия ВПК обязаны их начислять в соответствии со своей учетной политикой, то я расскажу Вам о нашем опыте учета таких операций в ERP.

Для отражения операций по гарантийному ремонту:

- в план счетов был добавлен новый субсчет:

- произведены доработки по корректировке движений документов формирования и использования резервов на гарантийный ремонт. Все доработки реализованы без изменения типового функционала. Использованы дополнительные реквизиты и подписки на события.

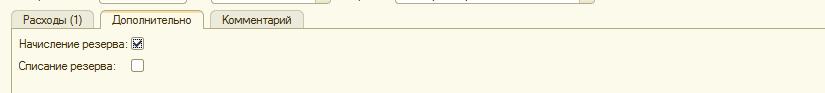

Формирование резервов на гарантийный ремонт проводим документом «Прочие доходы и расходы» с признаком «Начисление резерва» (дополнительный реквизит документа).

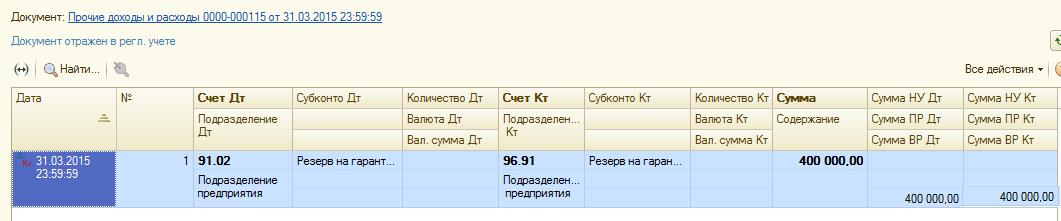

Настраиваем отражение документа в регламентированном учете, получаем проводки:

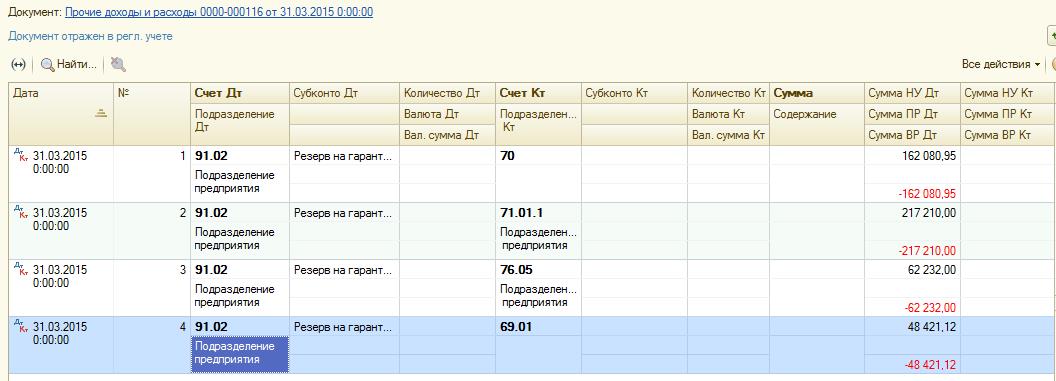

Использование резерва на гарантийный ремонт проводится документами «Авансовый отчет», «Поступление прочих услуг и прочих активов», «Отражение зарплаты в финансовом учете», «Списание на расходы». Все движения в налоговом учете формируются по показателю ВР:

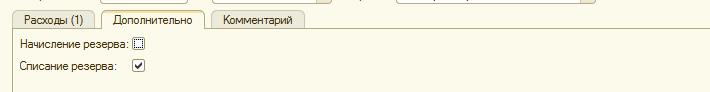

Использованный за период резерв мы должны отнести на расходы в налоговом учете. Для этого проводим документ «Прочие доходы и расходы» с признаком «Списание резерва» (дополнительный реквизит документа).

Настраиваем отражение документа в регламентированном учете, получаем проводки:

Операции по гарантийному ремонту отработаны.

Дальше рассмотрим операции по реализации амортизируемого имущества с убытком и по убыткам обслуживающих хозяйств.

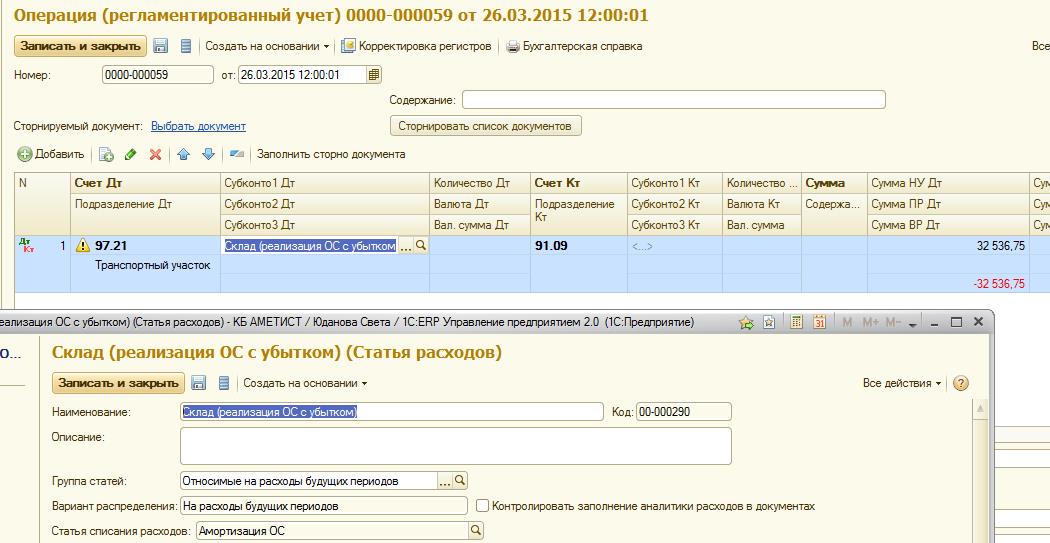

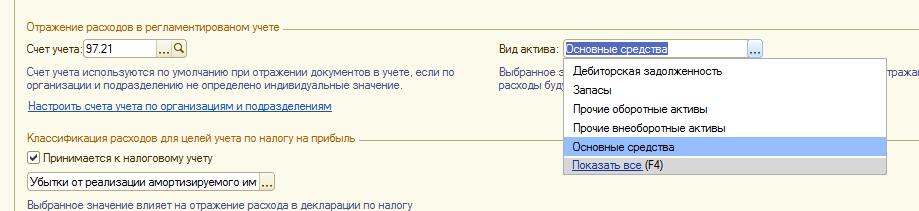

Убыток от реализации амортизируемого имущества в бухгалтерском учете принимается в расходы сразу. В налоговом помесячно, в соответствии со сроком амортизации реализованного с убытком основного средства.

Сумму убытка нужно перенести в налоговом учете на расходы будущих периодов:

Так как в бухгалтерском учете эта сумма отсутствует, то проводка по убытку должна состоять из двух сумм: суммы НУ и суммы ВР (с минусом), чтобы сложение этих двух сумм дало 0.

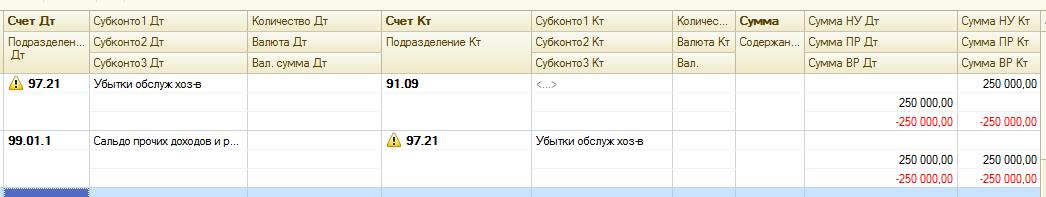

Налоговая база по деятельности обслуживающих хозяйств определяется отдельно от других видов деятельности. Полученный убыток можно перенести на будущее время сроком до 10 лет. При этом на погашение полученного убытка можно направлять только прибыль, полученную от деятельности обслуживающих производств или хозяйств.

В нашем случае прибыли по обслуживающим хозяйствам не бывает, поэтому сумму убытка списываем в постоянную разницу.

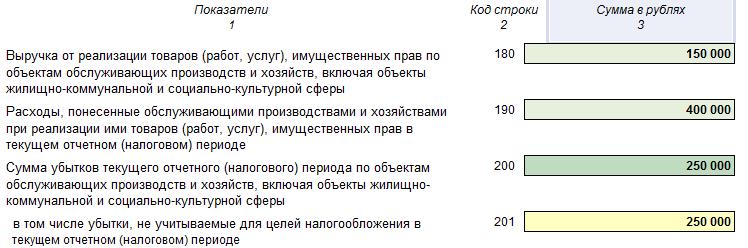

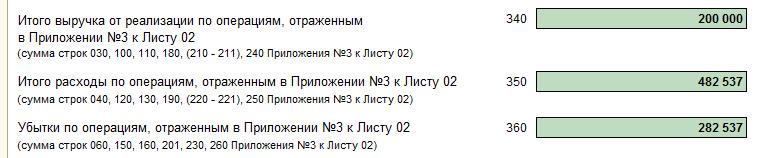

Информация по убыткам от реализации амортизируемого имущества и деятельности обслуживающих подразделений отражается в приложении 3 листа 2 налоговой декларации:

Полученный результат отржается в строке 050 листа 02.

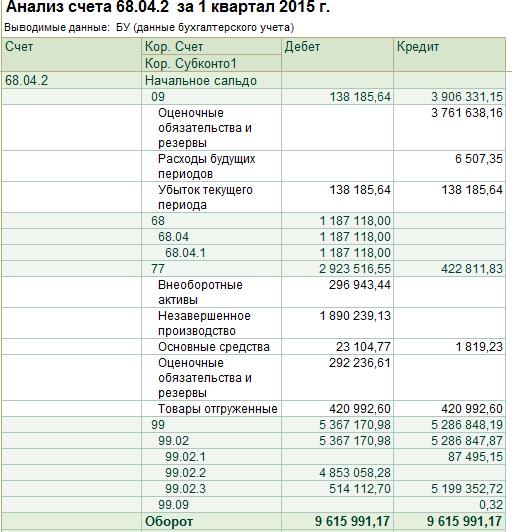

По данным, введенным первичными документами, сформированных постоянных, временных разниц, производится расчет налога на прибыль.

Постоянные разницы влияют на расчет постоянных налоговых активов и обязательств, временные разницы влияют на расчет отложенных налоговых активов и обязательств.

Начисление налога производится в процессе обработки «Закрытие месяца». Осуществляется документом «Регламентные операции» с типом операции «Расчет налога на прибыль».

Сумма по строке 060 листа 02 должна соответствовать остатку по счете 99.01.1 в налоговом учете.

Сумма налога, рассчитанного в декларации, равна сумме налога, рассчитанного регламентной операцией.

В нашем примере расхождений нет. Расчет проведен верно.

Декларация выгружается в электронном виде для отправки в налоговую инспекцию.

Также предлагаем вам ознакомиться с записями наших вебинаров.